Tabla de contenidos

Describimos las modalidades de ERTES vigentes desde el 1 de octubre de 2020, y detallamos los plazos y beneficios asociados a estos expedientes de forma esquemática.

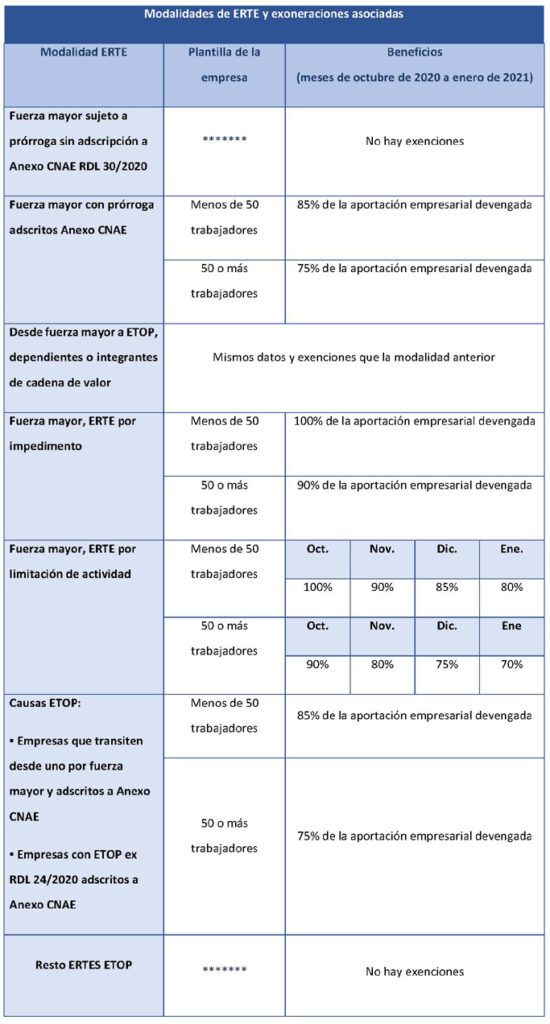

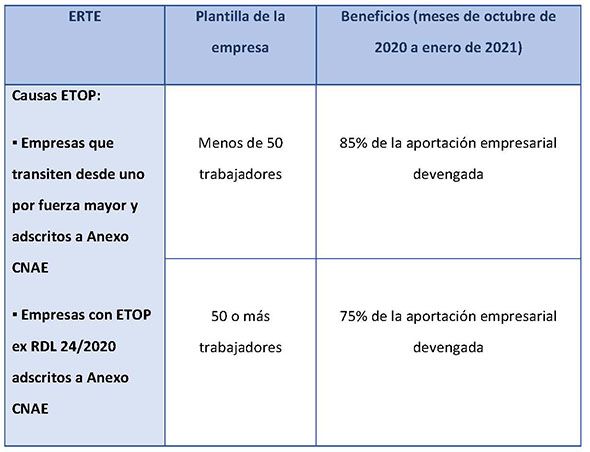

El siguiente esquema resume las exoneraciones en las cuotas a favor de las empresas desde el 1 de octubre de 2020 hasta el 31 de enero de 2021:

A grandes rasgos, veamos las principales novedades relativas a estos expedientes de forma asociada a la tabla anterior:

1. Prórroga de los ERTES por fuerza mayor

El art. 1 RDL 30/2020 prorrogó automáticamente los ERTES de suspensión de contratos y reducción de jornada por causa de fuerza mayor hasta el 31 de enero de 2021. Esta medida se refiere a los expedientes regulados en el art. 22 RDL 8/2020.

Como veremos más adelante, el empresario no podrá beneficiarse de exoneraciones de cotización salvo en determinados supuestos: cuando la empresa se adscriba a un sector con elevada tasa de cobertura por ERTE y una reducida tasa de actividad, asociados a determinados códigos CNAE, o bien en los supuestos de empresas integrantes o que formen parte de la cadena de valor de empresas que respondan a dichos códigos.

2. Empresas con elevada tasa de cobertura por ERTE y reducida tasa de actividad (adscritas a ciertos códigos CNAE)

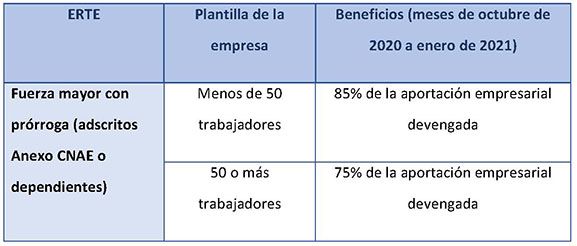

El RDL aportó como novedad los expedientes relativos a empresas afectadas por una elevada tasa de cobertura y una reducida tasa de recuperación de actividad: mercantiles con ERTES cuya actividad se clasificaba, a fecha 30 de septiembre, en determinados códigos de la Clasificación Nacional de Actividades Económicas (CNAE), descritos en el Anexo del RDL 30/2020. Se trata de expedientes prorrogados hasta el 31 de enero de 2021.

Los porcentajes y condiciones de las exoneraciones son los siguientes (disp. adic. 1ª RDL 30/2020):

– El 85% de la aportación empresarial devengada en octubre, noviembre, diciembre de 2020 y enero de 2021, cuando la empresa hubiera tenido menos de 50 trabajadores o asimilados a los mismos en situación de alta en la Seguridad Social a 29 de febrero de 2020.

– El 75% de la aportación empresarial devengada en octubre, noviembre, diciembre de 2020 y enero de 2021, cuando la empresa hubiera tenido 50 o más trabajadores asimilados a los mismos en situación de alta a 29 de febrero de 2020.

3. Empresas dependientes o integrantes de la cadena de valor

Hasta la misma fecha, 31 de enero, se extienden las exoneraciones y la prórroga automática de los ERTES a las empresas cuyo negocio dependa, indirectamente y en su mayoría, de las empresas incluidas en la relación de actividades de la CNAE), o que formen parte de la cadena de valor de las mismas.

Se entiende por empresas integrantes de la cadena de valor o dependientes indirectamente de las citadas empresas aquellas cuya facturación, durante el ejercicio 2019, se haya generado, al menos en un 50%, en operaciones realizadas de forma directa con las empresas incluidas en el Anexo, así como aquellas cuya actividad real dependa indirectamente de la desarrollada efectivamente por aquellas.

Para acceder a la exoneración (misma del apartado anterior), se requiere transitar desde un ERTE por fuerza mayor a otro por causas ETOP.

4. ERTES por impedimento

El RDL 30/2020, en su art. 2, regula los llamados ERTES por impedimento para empresas y entidades que, a partir del 1 de octubre de 2020, vieran impedido el desarrollo de su actividad por la adopción de nuevas restricciones o medidas de contención sanitaria adoptadas. Se deberá autorizar un nuevo ERTE. Su duración queda restringida a las citadas medidas de impedimento. Se beneficiarán de los siguientes porcentajes de exoneración:

• El 100% de la aportación empresarial devengada durante el periodo de cierre, y hasta el 31 de enero de 2021, cuando la empresa hubiera tenido menos de 50 trabajadores o asimilados a las mismas en situación de alta en la Seguridad Social a 29 de febrero de 2020.

• Si en esa fecha la empresa hubiera tenido 50 o más trabajadores o asimilados en alta, la exención alcanzará el 90% de la aportación empresarial durante el periodo de cierre y hasta el 31 de enero de 2021.

Las anteriores exoneraciones también se aplican, desde el 1 de octubre de 2020, a los ERTES de rebroteregulados en la disp. adic. 1ª RDL 24/2020, que se mantienen vigentes en función de las correspondientes resoluciones estimatorias (expresas o por silencio).

5. ERTES por limitación de actividad

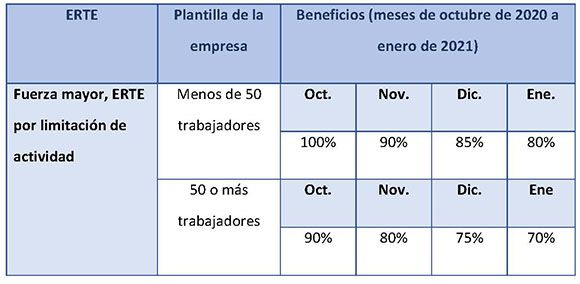

La norma también contempla ERTES por limitación del desarrollo normalizado de su actividad a consecuencia de decisiones o medidas adoptadas por las autoridades españoles. También requieren la autorización del expediente, y se acompañan de porcentajes de exoneración específicos:

• Respecto de los trabajadores con actividades suspendidas (y de los periodos y porcentajes de jornada afectados por la suspensión): exención de la aportación empresarial devengada en octubre, noviembre, diciembre de 2020 y enero de 2021, del 100%, 90%, 85% y 80%, respectivamente, cuando la empresa tuviera menos de 50 trabajadores o asimilados en situación de alta en la Seguridad Social a 29 de febrero de 2020.

• En la misma situación, pero en empresas con 50 o más trabajadores o asimilados a 29 de febrero de 2020: exención de los meses de octubre, noviembre, diciembre de 2020 y enero de 2021, del 90%, 80%, 75% y 70%, respectivamente.

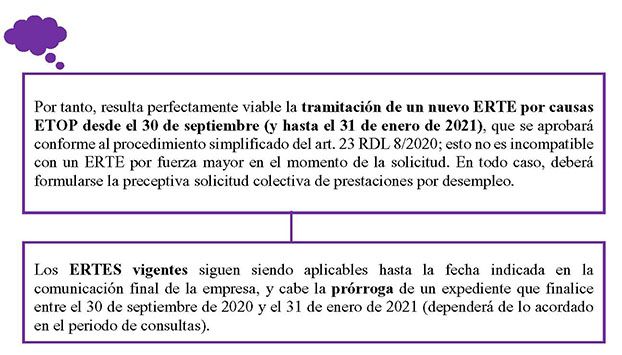

6. ERTES por causas económicas, técnicas, organizativas o de fuerza mayor (ETOP)

Como sabemos, en los últimos meses se ha favorecido la finalización de ERTES por fuerza mayor y su conversión en ERTES por causas ETOP. Desde el RDL 30/2020 (art. 3), a estos últimos expedientes iniciados tras el 29 de septiembre de 2020 y hasta el 31 de enero de 2021, les será de aplicación el art. 23 RDL 8/2020, con algunas especialidades; asimismo, su tramitación puede iniciarse mientras esté vigente un ERTE por fuerza mayor.

Si el ERTE por causas ETOP se inicia tras la finalización de un ERTE por fuerza mayor, la fecha de efectos de aquel se retrotraerá a la fecha de finalización de este.

La principal diferencia en estos expedientes, en comparación con las medidas adoptadas en el proceso normativo durante el primer estado de alarma (hasta el 21 de junio de 2020), es que en este momento las exoneraciones en las aportaciones empresariales (85% o 75% de la aportación empresarial devengada, según los casos) se limitan a las empresas que transiten de un ERTE por fuerza mayor a uno por causas ETOP entre el pasado 30 de septiembre y el 31 de enero de 2021, con actividad en los códigos CNAE referidos en el Anexo del RDL, así como los expedientes ETOP referidos en el art. 4.2 RDL 24/2020, también clasificada en el mismo Anexo-CNAE.

Por último, recordemos que los ERTES por causas ETOP vigentes a 29 de septiembre seguirán siendo aplicables en los términos previstos en la comunicación final de la empresa y hasta el término referido en la misma; no obstante, cabrá la prórroga de un expediente que finalice durante la vigencia del RDL 30/2020, siempre que se alcance acuerdo para ello en el periodo de consultas.

Para más información puede contactar con los profesionales de nuestro despacho.

ASELEC, asesoría y abogados