Tabla de contenidos

Protección del trabajo autónomo en el RDL 30/2020: Se publica un criterio para flexibilizar el acceso a la prestación extraordinaria por suspensión a actividad a favor de algunos autónomos del sector de la hostelería. Resumimos dicho criterio y recordamos todas las medidas introducidas por el citado RDL.

1. Criterio para trabajadores autónomos del sector de hostelería

El Ministerio de Inclusión, Seguridad Social y Migraciones ha publicado un Criterio, vinculado al artículo 13 del Real Decreto-ley 30/2020, de 29 de septiembre, de medidas sociales en defensa del empleo (publicado el pasado 30 de septiembre), en cuya virtud los hosteleros que no realicen servicio a domicilio o de recogida en local podrán presentar una declaración responsable para acceder a la nueva prestación extraordinaria.

En definitiva, los hosteleros autónomos que NO presten los citados servicios podrán acceder:

— A la prestación extraordinaria por suspensión de actividad, mediante solicitud a la mutua y aportando declaración responsable.

— A la prestación compatible con la actividad si estiman que su facturación ha caído un 75% respecto al último trimestre del año pasado.

En cuanto a los hosteleros que SÍ realicen ese servicio de reparto a domicilio o recogida en local, podrán acceder a la prestación compatible, con la estimación de facturación señalada anteriormente.

La ampliación a estos supuestos se produce después de que en algunos territorios se haya suspendido la actividad de la restauración, salvo en el servicio a domicilio, con el objetivo de mitigar la propagación del COVID-19.

La medida se ha adoptado tras diversas quejas de las principales asociaciones de trabajadores autónomos, que denunciaron la desprotección de este sector a pesar de que la Seguridad Social abonó el pasado 30 de octubre 234,21 millones de euros a más de 256.000 trabajadores autónomos a los que les fue reconocida alguna de las prestaciones puestas en marcha para paliar los efectos económicos de la pandemia del COVID-19. De ellos, casi 15.000 fueron beneficiarios de la prestación por suspensión temporal de la actividad. En ese mes, se registraron de media 3,265 millones de afiliados a la Seguridad Social en el Régimen de Autónomos, 1.816 más que en septiembre.

Recordemos que el citado RLD 30/2020 vino a complementar las medidas a favor de los autónomos que finalizaban el 30 de septiembre: la exención en la cotización regulada en el art. 8 RDL 24/2020, así como la prestación especial por cese de actividad prevista en el artículo 9 de la misma norma.

Recordemos estas medidas, agrupadas en el Título II del RDL.

2. Nueva prestación extraordinaria por cese de actividad

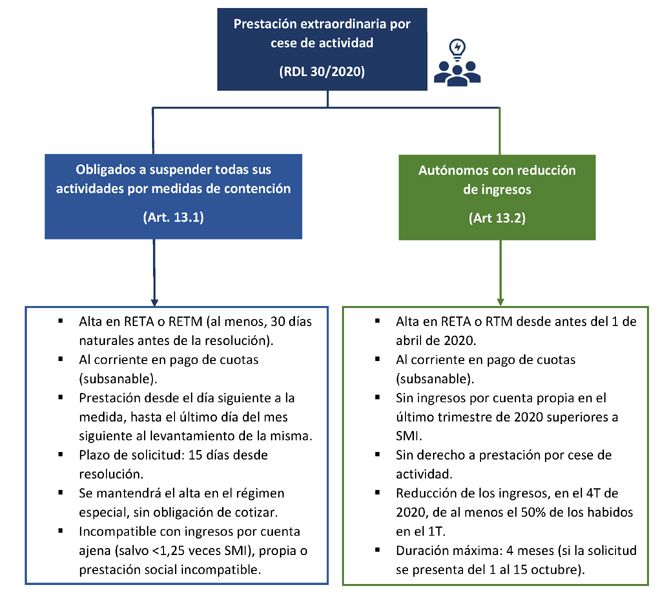

El mencionado artículo 13 de la norma regula, desde el pasado 1 de octubre, una nueva prestación extraordinaria por cese de actividad, de forma similar a la introducida por el artículo 17 RDL 8/2020 para su aplicación durante el primer estado de alarma (finalizado el 21 de junio de 2020), a favor de aquellos autónomos que se vean obligados a suspender totalmente sus actividades en virtud de la resolución que se adopte por la autoridad competente como medida de contención en la propagación del COVID-19.

La prestación se mantendrá desde el desde el día siguiente a la adopción de la medida de cierre de la actividad hasta el último día del mes siguiente en que se acuerde el levantamiento de la misma, y se introduce la posibilidad de acceder a esta prestación a aquellos trabajadores autónomos que, no siendo afectado por el cierre de su actividad, vean reducido sus ingresos y no tuvieran acceso a la prestación de cese de actividad regulada en la LGSS.

El RDL distingue, por tanto, dos grupos de beneficiarios y dos cuantías en las prestaciones:

3. Prestación extraordinaria por cese de actividad para trabajadores de temporada

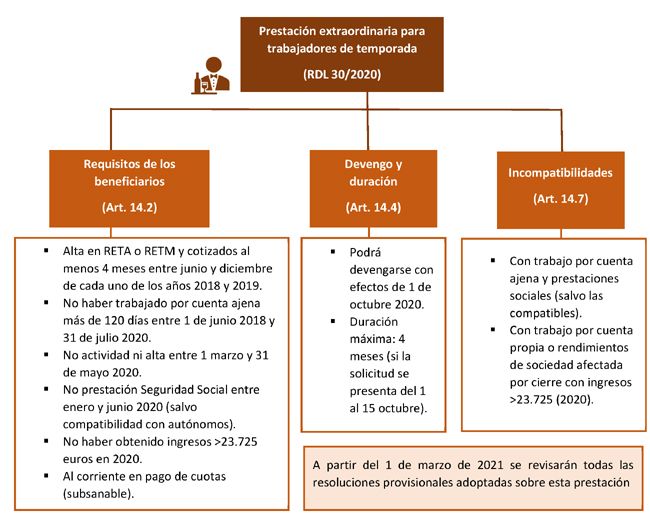

El artículo 14 RDL 30/2020 establece una prestación extraordinaria de cese de actividad para los trabajadores de temporada, siguiendo la línea marcada en el art. 10 RDL 24/2020 en la protección de este colectivo.

Entre los elementos comunes a esta prestación y a la relativa al cese de actividad por suspensión total, cabe destacar los siguientes:

— El trabajador permanece en situación de alta en su régimen especial, desapareciendo su obligación de cotizar.

— Los socios trabajadores de las cooperativas de trabajo asociado que hayan optado por su encuadramiento como trabajadores por cuenta propia en el régimen especial que corresponda tendrán derecho, en las mismas condiciones, a esta prestación extraordinaria, siempre que reúnan los requisitos que prevé la norma.

— La gestión de la prestación corresponde a las mutuas colaboradoras con la Seguridad o al Instituto Social de la Marina, según los casos.

Otros requisitos, en cambio, se asemejan a la prestación extraordinaria por reducción de facturación(devengo, duración, etc.)

En los siguientes esquemas se detallan las principales características de esta prestación:

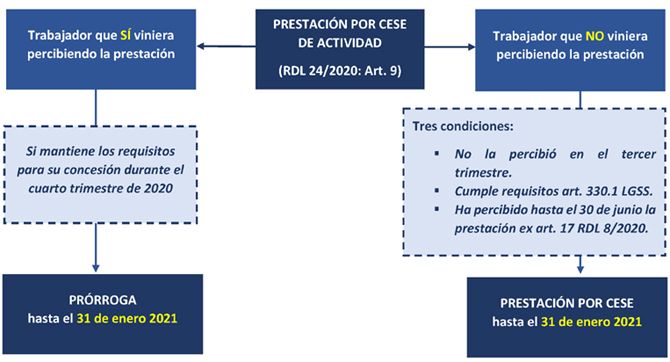

4. Prórroga de la prestación extraordinaria por cese de actividad ex RDL 24/2020

La disp. adic. 4ª RDL 30/2020 regula una prórroga de las prestaciones ya causadas al amparo del artículo 9 RDL 24/2020, hasta el 31 de enero de 2021, para aquellos autónomos que la hayan percibido en el tercer trimestre de 2020 y mantengan las condiciones para su percepción en el cuarto trimestre.

Asimismo, se facilita el acceso a la misma prestación a aquellos otros autónomos que, habiendo percibido la prestación extraordinaria por cese de actividad hasta el 30 de junio, no percibieron la citada prestación ex art. 9 RDL 24/2020, pero acreditan en el cuarto trimestre las condiciones exigidas por dicho artículo para obtener el derecho a la misma. La prestación también en este caso se podrá percibir hasta el 31 de enero de 2021.

Para acceder a la prórroga, o a la propia prestación, en su caso, se exige acreditar una reducción en la facturación durante el cuarto trimestre de 2020 de, al menos, el 75% en relación con el mismo periodo de 2019, así como no haber obtenido durante el trimestre indicado de 2020 unos rendimientos netos superiores a 5.818,75 euros.

Asimismo, percibirán esta prestación hasta el 31 de enero de 2021 aquellos trabajadores autónomos que, a 31 de octubre, vinieran percibiendo la prestación de cese de actividad conforme al citado RDL 24/2020 y vean agotado su derecho al cese antes del 31 de diciembre de 2020, siempre que reúnan los requisitos exigidos al efecto.

A partir del 31 de enero de 2021 solo se podrá continuar percibiendo la prestación de cese de actividad si concurren todos los requisitos del artículo 330 de la Ley General de la Seguridad Social.

Por último, el RDL posibilita la compatibilidad de la prestación con el trabajo por cuenta ajena, cuando los ingresos por esta vía no sean superiores a 2,2 veces el SMI. En este caso, la cuantía de la prestación será del 50% de la base de cotización mínima en función de la actividad.

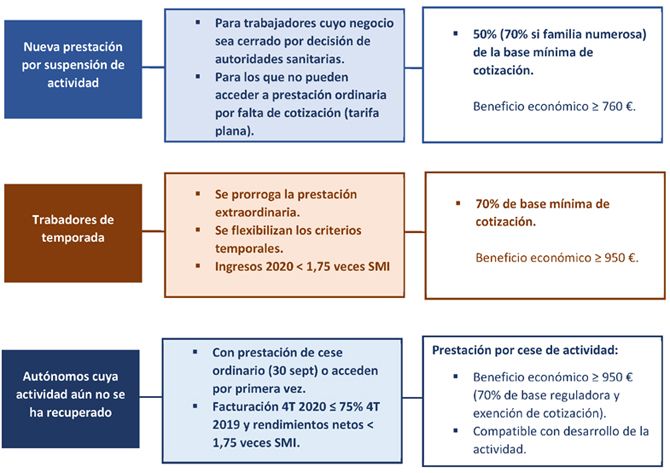

5. Resumen: cómo afecta la ampliación de las ayudas a los trabajadores autónomos

Basándonos en fuentes del propio Ministerio de Trabajo, veamos de forma esquemática cómo afecta la extensión hasta enero de 2021 de los citados beneficios por COVID-19 a los trabajadores autónomos:

6. Aclaración sobre alta en el IAE durante la prestación extraordinaria

Concluimos con una aclaración de interés, detallada en la Consulta Vinculante V1815/2020, de la Dirección General de Tributos, que recuerda que, cuando un trabajador autónomo cese temporalmente en su actividad por motivo asociado al COVID-19 y accede a la prestación extraordinaria por cese de actividad, además de cumplir los requisitos ordinarios, debe continuar con su alta en el IAE. La baja en este impuesto solo debe realizarse en caso de un cese total y definitivo de la actividad.

Para más información puede contactar con los profesionales del Dpto. Laboral de Aselec, asesoría y abogados. Si necesita ayuda o asesoramiento, no lo dude y contacte con nosotros.

ASELEC, asesoría y abogados

Fuente: WoltersKluvers