Tabla de contenidos

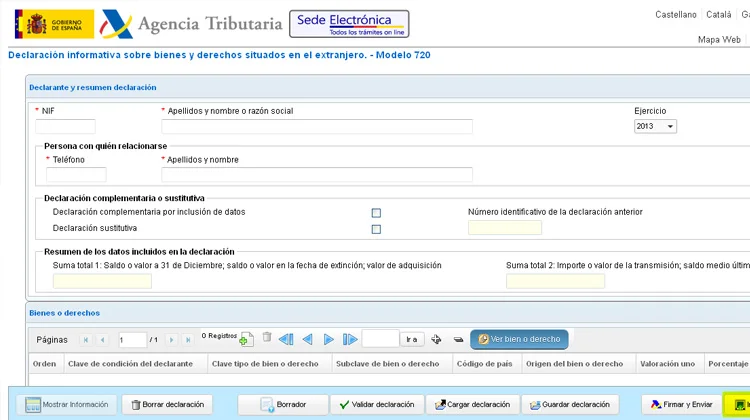

El modelo tributario 720 es una declaración informativa donde se recoge la obligación de declarar cuando un contribuyente tiene bienes y derechos situados en el extranjero.

El plazo de presentación del modelo 720 es del 1 de enero al 31 de marzo del año siguiente al que se refiere la información a suministrar, por lo que el referido al año 2023, puedes presentarlo hasta el 1 de abril de 2024.

La obligación de presentación de este modelo 720 “Declaración Informativa sobre bienes y derechos situados en el extranjero” se reguló en la Ley 7/2012, de 29 de octubre, mediante la creación de una nueva disposición adicional decimotercera de la Ley 58/2003, de 17 de diciembre, General Tributaria y fue aprobada por la Orden HAP/72/2013 de 30 de enero.

Novedades 2023

Recientemente la Orden HFP/1180/2023 de 26 Oct. ha modificado la Orden HAP/72/2013 de 30 Ene. donde se determinan el lugar, forma, plazo y el procedimiento para su presentación.

Según su disposición adicional, esta orden entra en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» y será aplicable, por primera vez, a las declaraciones informativas correspondientes al ejercicio 2023 que se presentarán a partir de 1 de enero de 2024.

¿Cuándo se presenta el modelo 720?

Del 1 de enero al 1 de abril de 2024.

En aquellos supuestos en que por razones de carácter técnico no fuera posible efectuar la presentación a través de Internet en el plazo reglamentario de declaración, dicha presentación podrá efectuarse durante los cuatro días naturales siguientes al de finalización de dicho plazo.

Formas de presentación

La presentación del modelo 720, «Declaración informativa sobre bienes y derechos situados en el extranjero», se efectuará por vía telemática a través de Internet.

Los modos de presentación habilitados para su presentación son los siguientes:

– Con un sistema de identificación, autentificación y firma electrónica, utilizando un certificado electrónico, DNI electrónico, Clave PIN.

La Orden HFP/1180/2023, de 26 de octubre, establece una modificación, para adaptar el artículo 2 de la Orden que regula el modelo a la nueva redacción del Reglamento General de las actuaciones y procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, con el objeto de incluir en el ámbito subjetivo del modelo, el nuevo supuesto, según el cual, en caso de que el tomador del seguro sea persona distinta del beneficiario de la renta y conserve el derecho de rescate, será dicho tomador el obligado a presentar el modelo 720.

En los diseños de registro, se modifica lo siguiente:

• El campo “VALORACIÓN 1: SALDO O VALOR A 31 DE DICIEMBRE; SALDO O VALOR EN LA FECHA DE EXTINCIÓN; VALOR DE ADQUISICIÓN”, para precisar que en el caso de:

– Seguros de vida o invalidez, se informará del valor de rescate o, cuando el tomador no pueda efectuar el derecho de rescate a 31 de diciembre, se informará del valor de la provisión matemática en dicha fecha.

– Rentas vitalicias o temporales derivadas de seguros de vida o invalidez sin valor de rescate, se informará igualmente de la provisión matemática a 31 de diciembre.

Obligados a presentar el modelo 720

Están obligados a presentar este modelo las personas físicas o jurídicas residentes en España que tengan determinados bienes en el extranjero cuyo importe supere los 50.000 euros y no se encuentren en ninguna de las excepciones reguladas que eximen de la presentación del mismo.

Una vez presentada la primera declaración, en años sucesivos sólo se informará sobre los grupos en los que haya existido un incremento superior a 20.000 euros respecto a la última declaración presentada.

La obligación de declaración se divide en tres bloques de bienes, constituyendo cada uno de ellos una obligación de información diferente y aplicando, por tanto, el límite de los 50.000 euros de manera independiente para cada uno. Se puede estar exento de declaración en un bloque pero obligado en otro.

Los tres bloques de información regulados en los artículos 42 bis, 42 ter y 54 bis del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por RD 1065/2007, de 27 de julio y modificado en la Orden HAP/72/2013, de 30 de enero, son los siguientes:

- Cuentas bancarias en entidades financieras situadas en el extranjero. La información se referirá a cuentas corrientes, cuentas de ahorro, imposiciones a plazo, cuentas de crédito y cualesquiera cuentas o depósitos dinerarios.

- Activos, valores o derechos representativos del capital social, patrimonio de todo tipo de entidades, o de la cesión a terceros de capitales propios que se encuentren depositados o situados en el extranjero. Seguros de vida o invalidez de los que sean tomadores y de las rentas vitalicias o temporales de las que sean beneficiarios contratados con entidades establecidas en el extranjero.

- Bienes inmuebles y derechos sobre bienes inmuebles situados en el extranjero.

Las obligaciones de informar se extienden a quienes tengan la consideración de titulares reales de acuerdo con lo previsto en el apartado 2 del artículo 4 de la Ley 10/2010, de 28 de abril, de prevención del blanqueo de capitales y de la financiación del terrorismo., también modificado por la Orden HFP/1180/2023, de 26 de octubre.

Exención a la obligación de declaración

No es de aplicación la obligación de declaración cuando:

- Los obligados tributarios sean entidades totalmente exentas del Impuesto sobre Sociedades (Estado, entes públicos…).

- El obligado tributario sea una entidad que tengan registrados en su contabilidad de forma individualizada los bienes respecto de los que debería presentar declaración.

- Respecto a las cuentas corrientes, las abiertas en establecimientos en el extranjero de entidades de crédito domiciliadas en España, que deban ser objeto de declaración por las entidades de crédito, siempre que hubieran podido ser declaradas conforme a la normativa del país donde esté situada la cuenta.

Régimen sancionador aplicable en el modelo 720

Constituyen infracciones tributarias calificadas como “muy graves” el hecho de no presentar en plazo y presentar de forma incompleta, inexacta o con datos falsos esta declaración informativa o su presentación por medios distintos a los electrónicos, informáticos y telemáticos en aquellos supuestos en que resulte obligatoria la presentación por dichos medios.

- Multa de 5.000 euros por cada dato o conjunto de datos que hubiera debido incluirse en la declaración o hubieran sido aportados de forma incompleta, inexacta o falsa, con un mínimo de 10.000 euros.

- Multa de 100 euros por cada dato o conjunto de datos, con un mínimo de 1.500, cuando la declaración haya sido presentada fuera de plazo sin requerimiento previo de la Administración Tributaria.

Asimismo, si no se presenta el modelo 720 y Hacienda descubre los bienes no declarados situados en el extranjero, además de la multa anterior:

- Para los titulares, personas físicas, la tenencia del bien o derecho en el extranjero no declarado, tendrá la consideración de ganancia de patrimonio no justificada, que se integrará en la base liquidable general de su renta, del ejercicio más antiguo entre los no prescritos susceptible de regularización.

- Para las personas jurídicas tendrá la consideración de una renta no declarada, que se imputará al Impuesto sobre Sociedades del periodo impositivo más antiguo de entre los no prescritos susceptible de regularización.

Se establece también una sanción específica del 150% de la cuota resultante de regularizar ganancias patrimoniales no justificadas (de Renta o Impuesto sobre Sociedades) que traigan causa en los incumplimientos relativos a la obligación de información sobre bienes y derechos situados en el extranjero.

También puede interesarte

En ASELEC contamos con los mejores profesionales con una dilatada experiencia en el tema que te asesorarán de la manera más beneficiosa y adecuada a tus necesidades y condiciones especificas.

El equipo de la asesoría fiscal de ASELEC Consultores, está a tu disposición para ampliar esta información y aclarar cualquier duda.

Marga Velasco

Economista Fiscalista en ASELEC Consultores

Trackbacks/Pingbacks