Tabla de contenidos

La Campaña de la Renta 2021 arrancará el 6 de abril con la presentación de las declaraciones por Internet

Las principales novedades del IRPF de 2021 contemplan el aumento de dos puntos del tipo estatal que grava las rentas del trabajo de más de 300.000 euros, hasta el 47%, y tres puntos para las rentas de capital de más de 200.000 euros, hasta el 26%.

La Campaña de la Renta y Patrimonio de 2021, que incluye como principal novedad el alza del impuesto para las rentas a partir de 300.000 euros y para los patrimonios de más de 10 millones, arrancará el próximo 6 de abril con la presentación de las declaraciones por Internet, de acuerdo con el calendario del contribuyente de la Agencia Tributaria recogido por Europa Press.

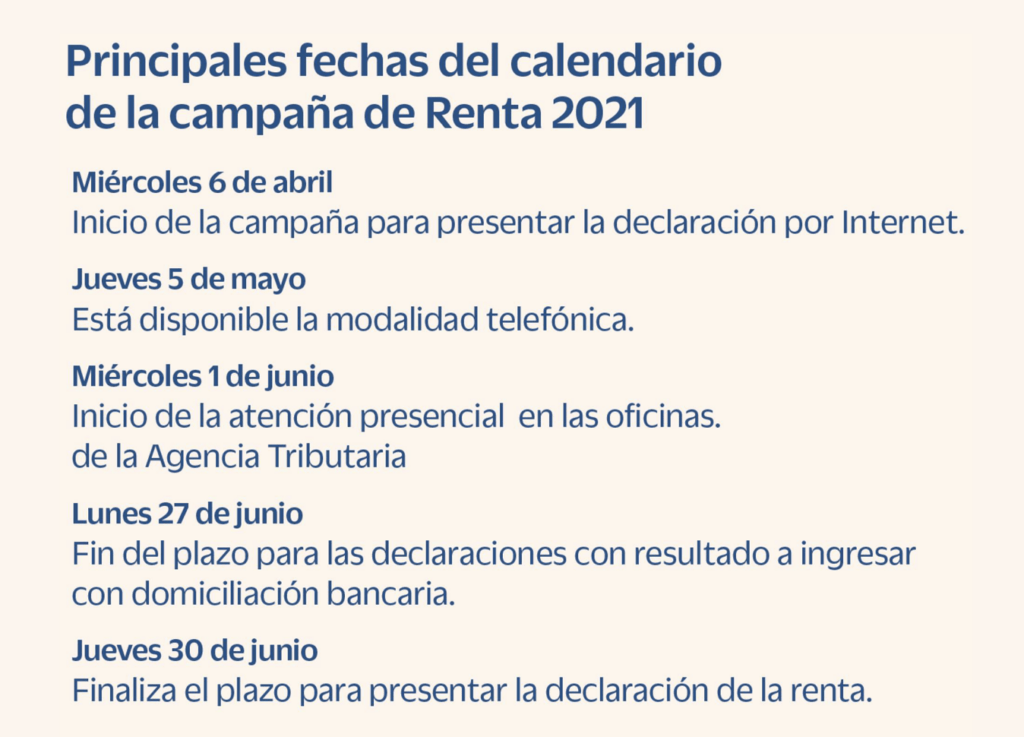

FECHAS CLAVE EN LA CAMPAÑA DE RENTA 2021

El calendario de la Campaña de la Renta de este año, que se corresponde con los ingresos obtenidos en 2021, se prolongará entre el 1 y el 30 de junio de manera ordinaria, pero previamente, desde el próximo 6 de abril se podrán presentar ya las primeras declaraciones del IRPF y de Patrimonio a través de Internet, un medio que ya utilizan nueve de cada diez contribuyentes.

Asimismo, desde el próximo 5 de mayo y hasta el 30 de junio la declaración del IRPF se podrá presentar también por teléfono, y entre el 1 y el 30 de junio, coincidiendo con el periodo ordinario de la Campaña, los contribuyentes podrán presentar su declaración en las oficinas de la Agencia Tributaria. Con resultado a ingresar y con domiciliación bancaria, el plazo concluye el 27 de junio.

NOVEDADES DE LA CAMPAÑA DE RENTA 2021

Las principales novedades del IRPF de 2021 contemplan el aumento de dos puntos del tipo estatal que grava las rentas del trabajo de más de 300.000 euros, hasta el 47%, y tres puntos para las rentas de capital de más de 200.000 euros, hasta el 26%, lo que afectará a un número reducido de 36.194 contribuyentes (0,17%), con un impacto de 491,4 millones de euros (144 millones en 2021 y 346 millones en 2022), de acuerdo con las estimaciones del Ministerio de Hacienda.

Además, en 2021 se redujeron las desgravaciones de planes de pensiones privados individuales a 2.000 euros como aportación máxima, mientras que se elevó el límite conjunto de reducción (partícipe y empresa) de 8.000 a 10.000 euros en los planes de empresa para potenciar las aportaciones empresariales y corregir la «regresividad» de estos beneficios, según el Gobierno. La medida aportará una recaudación de 580 millones en 2022.

En cuanto al Impuesto sobre el Patrimonio, el pasado año los Presupuestos introdujeron un alza del 1% para patrimonios de más de 10 millones de euros, hasta un tipo del 3,5%.

EL IRPF EN LOS PGE DE 2022

El artículo 59 de la Ley de Presupuestos Generales del Estado para 2022 introduce las siguientes modificaciones en la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2022, y vigencia indefinida:

- Límites de reducción en la base imponible de las aportaciones y contribuciones a sistemas de previsión social.Se modifican diferentes límites en relación con los sistemas de previsión social.Seguros privados que cubran exclusivamente el riesgo de dependencia severa o de gran dependencia:El conjunto de las reducciones practicadas por todas las personas que satisfagan primas a favor de un mismo contribuyente, incluidas las del propio contribuyente, no podrán exceder de 1.500 euros anuales (con anterioridad el límite era de 2.000 euros anuales).Límite máximo conjuntoComo límite máximo conjunta para las aportaciones o contribuciones a sistemas de previsión social, se aplicará la menor de las cantidades siguientes:

- El 30 por 100 de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos individualmente en el ejercicio.

- 1.500 euros anuales (con anterioridad el límite era 2.000 euros).A partir de 1 de enero de 2022, este límite se incrementará en 8.500 euros, siempre que tal incremento provenga de contribuciones empresariales, o de aportaciones del trabajador al mismo instrumento de previsión social (mismo plan de pensiones, plan de previsión social empresarial, mutualidad de previsión social, etc.) al que se han realizado las contribuciones empresariales, por importe igual o inferior a la respectiva contribución empresarial (con anterioridad el límite era de 8.000 euros y el incremento debía provenir exclusivamente de contribuciones empresariales).Las cantidades aportadas por la empresa que deriven de una decisión del trabajador tendrán la consideración de aportaciones del trabajador.Las aportaciones propias que el empresario individual realice a planes de pensiones de empleo o mutualidades de previsión social, de los que, a su vez, sea promotor y partícipe o mutualista, así como las que realice a planes de previsión social empresarial o seguros colectivos de dependencia de los que, a su vez, sea tomador y asegurado, se considerarán como contribuciones empresariales, a efectos del cómputo de este límite.Además, se mantiene el límite de 5.000 euros anuales para las primas a seguros colectivos de dependencia satisfechas por la empresa, que ya existía con anterioridad.

El artículo 60 de la Ley de Presupuestos Generales del Estado para 2022 introduce las siguientes modificaciones en la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2022, y vigencia indefinida:

- Prórroga de los límites excluyentes del método de estimación objetiva.Se prorrogan para el ejercicio 2022 los límites cuantitativos que se vienen aplicando en ejercicios anteriores y que delimitan el ámbito de aplicación de método de estimación objetiva para las actividades económicas incluidas en el ámbito de aplicación de dicho método, con excepción de las actividades agrícolas, ganaderas y forestales, que tienen su propio límite cuantitativo por volumen de ingresos.Por tanto, las magnitudes excluyentes de carácter general serán para el ejercicio 2022 las siguientes:

- Volumen de ingresos en el año inmediato anterior superior a 250.000 euros para el conjunto de actividades económicas, excepto las agrícolas, ganaderas y forestales. Se computarán la totalidad de las operaciones, exista o no obligación de expedir factura. Las operaciones en las que exista obligación de expedir factura cuando el destinatario sea empresario, no podrán superar 125.000 euros.

- Volumen de ingresos para el conjunto de actividades agrícolas, forestales y ganaderas superior a 250.000 euros.

- Volumen de compras en bienes y servicios en el año inmediato anterior, excluidas las adquisiciones del inmovilizado, superior a 250.000 euros.

CAMPAÑA RENTA 2021: NO PAGUES MÁS DE LO QUE DEBES. TE AYUDAMOS

Desde ASELEC, asesoría fiscal en Murcia, te recordamos que el borrador que nos proporciona la Agencia Tributaria no suele incluir las deducciones que podemos aplicarnos para ahorrar dinero.

Desde ASELEC, siempre recomendamos que, para evitar errores que puedan ocasionarle inconvenientes con la Agencia Tributaria y para que el resultado de tu declaración contemple todas las ventajas fiscales posibles, es conveniente que sea confeccionada por profesionales expertos en fiscalidad de Renta y Patrimonio.

En ASELEC contamos con los mejores profesionales con una dilatada experiencia en el tema que te asesorarán de la manera más beneficiosa y adecuada a sus necesidades y condiciones personales y familiares.

Puedes contactar con nosotros o acudir a nuestro despacho y estaremos encantados de atenderte. Te ofrecemos un servicio personalizado, profesional y con la diligencia que mereces.

ASELEC CONSULTORES