¿Qué pasa con esas facturas que no contabilicé el año pasado por haberlas recibido después del cierre? ¿Puedo contabilizarlas y deducirlas este año?

contabilidad

Conoce los Nuevos Modelos de Cuentas Anuales de 2021

Este mes de julio las empresas deben depositar las primeras Cuentas Anuales afectadas por la reforma del PGC.

Guía para el tratamiento contable de las subvenciones

¿Te han concedido una subvención y no tienes claro cómo realizar su registro contable? ¿Debes esperar a recibir el ingreso para que quede reflejada en el balance de la sociedad? ¿En qué momento se imputan los ingresos correspondientes? En la entrada de hoy daremos respuesta a todas estas preguntas.

Autónomo, usar un programa de doble contabilidad puede costarte150.000 euros.

La reciente prohibición de los softwares de doble uso puede acarrear multas de hasta 150.000 euros para los infractores. Sigue leyendo y te lo contamos.

Cómo regularizar las cuentas con socios y administradores

Cuando la sociedad no puede devolver a los socios o administradores el dinero que aportaron, ¿qué opciones tenemos para evitar problemas con la Inspección Tributaria?

¿Qué obligaciones tienen las entidades sin fines lucrativos?

¿Cuáles son principales obligaciones fiscales y registrales de las entidades sin fines lucrativos que funcionan como asociación, unión, fundación u ONG?

EL TITULAR REAL EN CUENTAS ANUALES

NUEVA INFORMACIÓN EN LAS CUENTAS ANUALES...

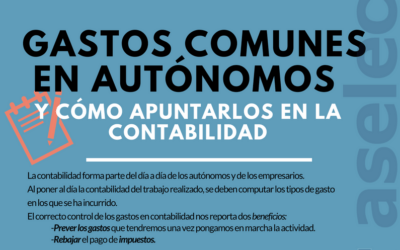

CÓMO APUNTAR EN CONTABILIDAD LOS GASTOS COMUNES DE LOS AUTÓNOMOS

INFOGRAFIA ASELEC con las principales partidas en las que puede incurrir un autónomo, para que pueda computarlos como gastos en su actividad. Descárgala y tenla a mano para consultarla.