Como empresario o profesional con trabajadores a tu cargo, se te puede plantear la duda de si existe o no el derecho a una indemnización al fin de un contrato temporal. Te la resolvemos hoy.

Actualidad Jurídica

Sostenibilidad en las PYMES

Hablamos de sostenibilidad en las pymes como la adopción de una cultura a favor de la innovación permanente para lograr un crecimiento económico sostenible.

Cómo les fué a las PYMEs en 2023

La Dirección General de Industria y de la PYME acaba de publicar el informe «Cifras PYME» de diciembre de 2023.

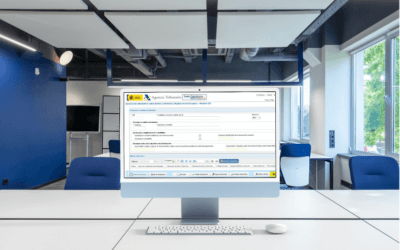

¿Qué es el modelo 720?

El Modelo 720 o Declaración Informativa sobre bienes y derechos situados en el extranjero, debe presentarse antes del 1 de abril de 2024.

¿Agobiado con las deudas con la Seguridad Social?

No te alarmes, porque la Seguridad Social nos ofrece un mecanismo para aquellos casos en que al deudor le resulte imposible afrontar el pago de una deuda contraída a su favor.

Regímenes de la Seguridad Social: qué son y cuál es el que te corresponde

A pesar de que es esencial para saber cuánto nos...

Tipos impositivos en el IVA 2024

El año 2024 empieza con algunos cambios en cuanto a pensiones, transporte, salarios y facturas de la luz y gas. La Agencia Tributaria ha establecido cuales serán los Tipos impositivos de IVA en 2024.

El Plan de Igualdad requisito indispensable para las bonificaciones de la Seguridad Social

Desde septiembre de 2023, para que las empresas puedan beneficiarse de los incentivos a la contratación deberán contar con un Plan de Igualdad.